Familie absichern

Familie absichern

Egal, welches Familienmodell man lebt, man möchte nur das Beste für seine Lieben. Mit möglichen Schicksalsschlägen setzen wir uns jedoch in der Regel nicht gerne auseinander. Und doch ist eine Vorsorgeplanung Voraussetzung, damit es Ihnen und Ihrer Familie auch bei unerwarteten Wendungen im Leben weiterhin gut geht.

Auf was muss ich achten, wenn ich für meine Familie langfristig vorsorgen und sie absichern möchte?

Eine sinnvolle Vorsorge variiert von Familienmodell zu Familienmodell und hängt von der individuellen finanziellen Situation ab. Eine persönliche Vorsorgeanalyse zeigt Ihnen auf, wie gut Sie bei einer allfälligen Erwerbsunfähigkeit oder bei einem Todesfall durch eine Krankheit oder einen Unfall abgesichert sind, wo Sie Lücken haben, die gravierende finanzielle Konsequenzen haben können, und wie Sie diese decken können. Es lohnt sich, dafür Vorsorgespezialistinnen und -spezialisten beizuziehen.

Wie kann ich für die Zukunft meiner Kinder vorsorgen?

Ab Geburt Ihres Kinds bis zu dessen vollendetem 16. Altersjahr erhalten Sie in der Schweiz eine Kinderzulage und danach eine Ausbildungszulage längstens bis Alter 25. Im Kanton Basel-Landschaft betragen diese 200 bzw. 250 CHF pro Kind und Monat. Allenfalls ergänzt Ihr Arbeitgeber diesen Betrag mit einer zusätzlichen Zahlung. Wenn es Ihre finanzielle Situation zulässt, empfehlen wir Ihnen, das Kindergeld für einen systematischen Vermögensaufbau einzusetzen. So liegt eine beachtliche Summe Geld für die Ausbildung Ihrer Tochter oder Ihres Sohns bereit, wenn diese mit 16 ihre Ausbildung beginnen oder diese abschliessen. Für den langfristigen und regelmässigen Vermögensaufbau ist der Fondssparplan die ideale Lösung.

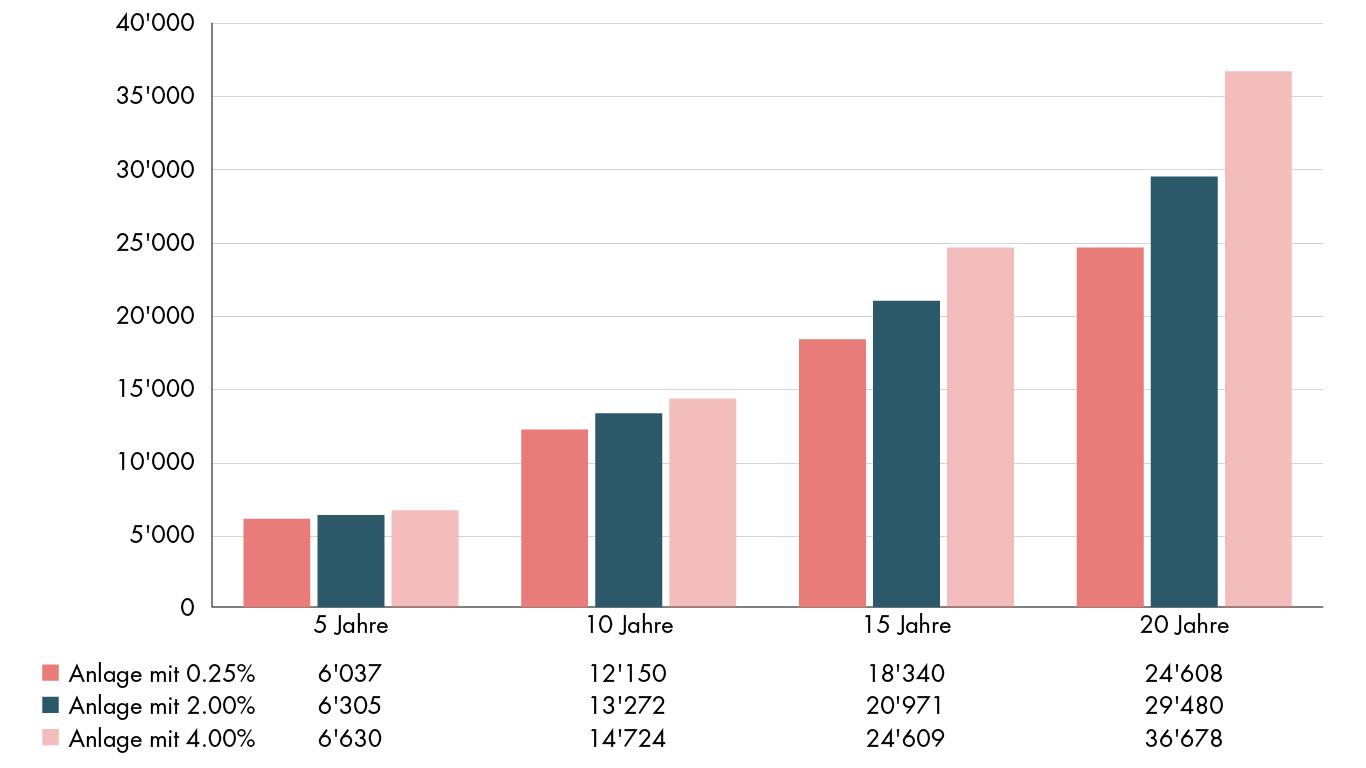

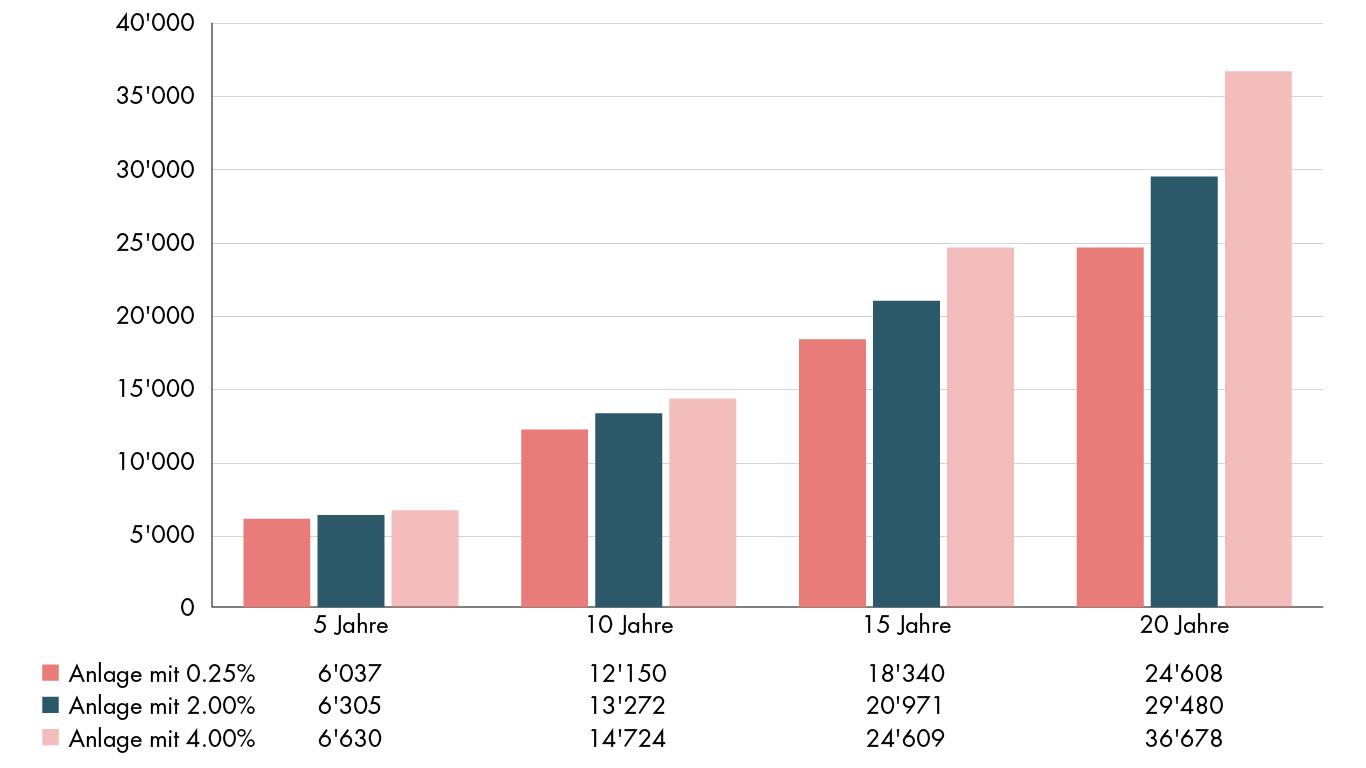

Beispiel für Vermögensaufbau mit Fondssparplan

Bei einer monatlichen Einzahlung von 100 Franken über 20 Jahre kann Ihr Vermögen auf über 25 000 CHF anwachsen. Das Kapital kann beispielsweise in die Ausbildung der Kinder investiert werden.

Was passiert, wenn ich krank werde oder einen Unfall habe und langfristig ausfalle?

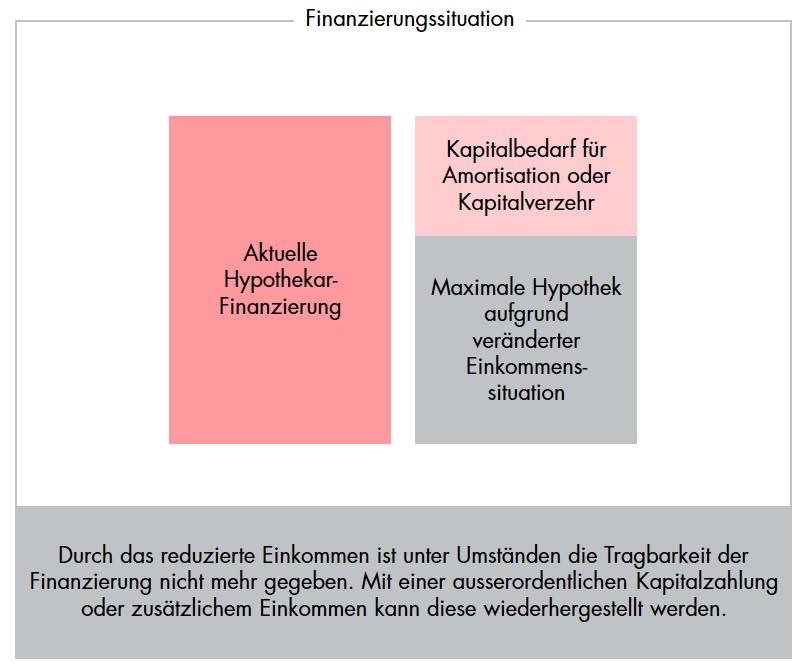

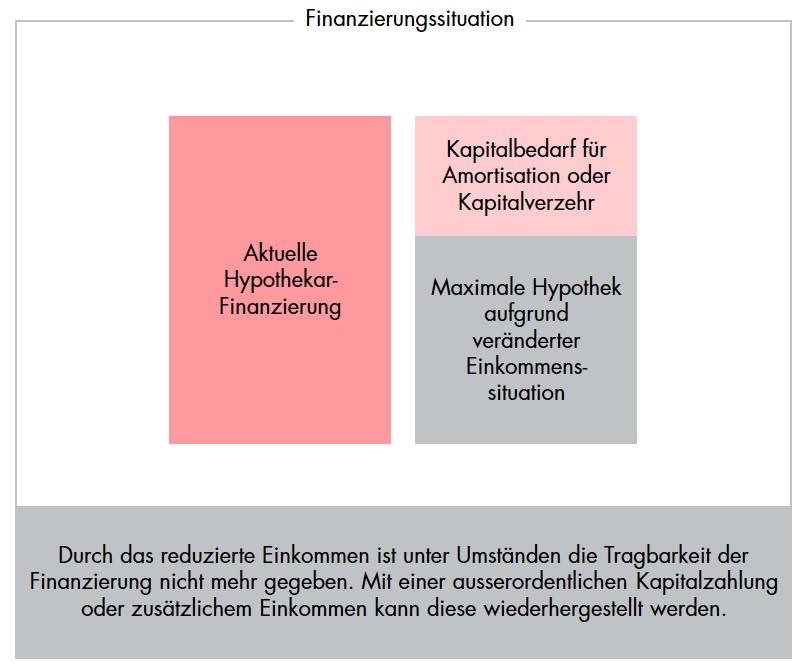

Wenn auf einmal ein grosser Teil des Einkommens wegfällt, sieht man sich mit vielen Unsicherheiten und Fragen konfrontiert. Ist die Tragbarkeit der Finanzierung des Eigenheims noch gesichert? Kann die Familie trotzdem weiterhin im Haus bleiben? Krankheit, Unfall und eventuell als Folge davon eine Invalidität, oder gar ein Todesfall können signifikante Auswirkungen auf die Einkommenssituation haben. Erwerbsausfälle oder -einbussen sind denn auch eine Realität.

Welche Möglichkeiten gibt es, damit bei einem Schicksalsschlag die Familie weiterhin im Haus bleiben kann?

Nicht immer reichen bei einem Schicksalsschlag wie einem Todesfall oder bei einem unvorhergesehenen Ereignis wie Erwerbslosigkeit die eigenen Ersparnisse aus, um eine Amortisation der Hypothek oder das Weiterzahlen der Hypothek zu ermöglichen. Es gibt aber verschiedene Möglichkeiten, die Tragbarkeit einer Hypothek zu sichern oder wiederherzustellen. Stichworte sind hier Erwerbsunfähigkeitsrenten oder -kapital, Todesfallkapital oder Erwerbsunfähigkeitskapital. Die richtige Vorsorge hängt von der individuellen finanziellen Situation ab. Eine sorgfältige Analyse Ihrer persönlichen finanziellen und familiären Ausgangslage ist in jedem Fall sinnvoll. Wir beraten und begleiten Sie bei diesen komplexen Fragestellungen gerne.

Wir leben im Konkubinat und Nachwuchs ist unterwegs. Auf was müssen wir achten?

Unverheiratete Paare sind im Fall einer Trennung oder bei einem Todesfall gegenüber verheirateten Paaren schlechter gestellt. Eine saubere Vorsorge- und Nachlassplanung ist deshalb mehr als empfehlenswert. Auch bei der Familiengründung gibt es einiges zu regeln, damit langfristig für alle gut gesorgt ist. Mit einem Konkubinatsvertrag können Sie sich gegenseitig finanziell verbindlich absichern. Ein Unterhaltsvertrag regelt Ihre Pflichten und Rechte als Eltern. Wenn ein Elternteil zugunsten der Kinderbetreuung das Arbeitspensum reduziert oder gar eine längere Pause bei der Erwerbstätigkeit macht, ist das Verhindern von Vorsorgelücken sehr wichtig. Wichtig ist, dass Sie Veränderungen bei Ihrer beruflichen Vorsorge (Pensionskasse) genau beobachten und auch die erbrechtlichen Konsequenzen im Auge behalten. Wir beraten Sie gerne dazu, wie Sie am besten für sich und Ihre Lieben vorsorgen.